Premessa

Proteggere il frutto del proprio operato e del proprio ingegno diventa sempre più una operazione opportuna per sé stessi ed obbligatoria per i propri cari.

Il pur apprezzabile tentativo da parte del diritto “nazionale” di mettere a disposizione dei cittadini alcuni strumenti giuridici per tutela o programmazione patrimoniale[1] non consegue l’obiettivo. Non lo consegue in quanto o risultano essere ridondanti (fondo di investimento) oppure non raggiungono giuridicamente pienamente lo scopo. Un esempio? Il “fondo patrimoniale”, nato con la riforma del diritto di famiglia del 1975 per tutelare i beni vincolati a favore della famiglia presenta numerose inefficienze[2] ed incontra, ancora, alterne applicazioni da parte della giurisprudenza (Cass. 15.6.2011 n. 23986 e Cass. 4.6.2010 n. 13622)

E allora, per proteggersi e/o realizzare assetti di interessi in modo lecito e desiderabile, non trovando soddisfazione con gli strumenti giuridici italiani, è possibile ritornare…[3] nel medioevo, cioè a quando l’attualissimo trust iniziò ad applicare tecniche negoziali adatte a tali finalità.

In Inghilterra nasce il Trust...

L’istituto del trust[4] nacque in Inghilterra, sotto la vigilanza di un Lord Chancellor della Chiesa (allora cattolica), attorno l’anno 1.000, con l’avvento delle crociate, per garantire ai Cavalieri un’ordinata amministrazione e successione del loro patrimonio durante la loro permanenza o per l’eventuale mancato ritorno da tali terre lontane. Successivamente, per superare i limiti imposti dalla società feudale inglese, fu anche utilizzato sia dal feudatario di trasferire con testamento la proprietà del feudo attribuitagli dal proprio Lord che dagli ordini religiosi di possedere e disporre di beni immobili.

Successivamente, per via della sopravvenuta normazione feudale, l’elemento caratterizzante (e discriminante) dell’istituto non è tanto la proprietà dichiarata bensì l’istituto dello “use”[5], la cui diffusione pratica sembra sia ascrivibile alla prassi dei Frati francescani che, sbarcati in Inghilterra intorno al 1230, in virtù del voto di povertà effettuato con l’investitura talare, trasferivano le proprietà immobiliari a favore del borgo.

Con varie modifiche l’istituto è stato applicato fino al 1925 quando è stato tradotto in una articolata legislazione (il “Trustee Act” del 9 aprile 1925) e, con l’avvento dell’integrazione europea, è stato recepito dalla Convenzione de L’Aja firmata il 1° luglio 1985 dai rappresentanti di 32 paesi (in Italia con la Legge 16.10.1989 n. 364, in vigore dal 1.1.1992).

... in Italia vive Mazzarò

L’Italia, in seguito a tale ratifica, ammette e riconosce il trust anche se non disciplinato da una legge italiana, per cui, come meglio specificato in seguito, si può parlare di trust nazionali che hanno un solo necessario elemento di estraneità rispetto all’ordinamento italiano: la legge (straniera) dalla quale sono regolati.

Con l’immissione di beni in un trust il disponente /conferente (settlor o grantor[6]) non è più quindi il formale proprietario di quei beni, che vincola[7] alla finalità (di godimento, di garanzia, di successione generazionale, miste ecc., purchè ovviamente lecite) che lui stesso prescrive e che dà in gestione ad altri e sotto il controllo di altri ancora.

Non occorre recuperare il personaggio di Mazzarò dello scrittore Giovanni Verga…

… Lo vedete quel che mangio io? rispondeva lui, – pane e cipolla! e sì che ho i magazzini pieni zeppi, e sono il padrone di tutta questa roba. – E se gli domandavano un pugno di fave, di tutta quella roba, ei diceva: – Che, vi pare che l’abbia rubata? Non sapete quanto costano per seminarle, e zapparle, e raccoglierle? – E se gli domandavano un soldo rispondeva che non l’aveva.

E non l’aveva davvero. Ché in tasca non teneva mai 12 tarì, tanti ce ne volevano per far fruttare tutta quella roba, e il denaro entrava ed usciva come un fiume dalla sua casa. Del resto a lui non gliene importava del denaro; diceva che non era roba, e appena metteva insieme una certa somma, comprava subito un pezzo di terra; perché voleva arrivare ad avere della terra quanta ne ha il re, ed esser meglio del re, ché il re non può ne venderla, né dire ch’è sua.

Di una cosa sola gli doleva, che cominciasse a farsi vecchio, e la terra doveva lasciarla là dov’era. Questa è una ingiustizia di Dio, che dopo di essersi logorata la vita ad acquistare della roba, quando arrivate ad averla, che ne vorreste ancora, dovete lasciarla! E stava delle ore seduto sul corbello, col mento nelle mani, a guardare le sue vigne che gli verdeggiavano sotto gli occhi, e i campi che ondeggiavano di spighe come un mare, e gli oliveti che velavano la montagna come una nebbia, e se un ragazzo seminudo gli passava dinanzi, curvo sotto il peso come un asino stanco, gli lanciava il suo bastone fra le gambe, per invidia, e borbottava: Guardate chi ha i giorni lunghi! costui che non ha niente!

Sicchè quando gli dissero che era tempo di lasciare la sua roba, per pensare all’anima, uscì nel cortile come un pazzo, barcollando, e andava ammazzando a colpi di bastone le sue anitre e i suoi tacchini, e strillava: Roba mia, vientene con me!

(tratto da “La roba”, Novelle Rusticane, 1885)

… per soffermarsi sul senso vero che il proprio patrimonio può assecondare: godimento, gestione, conservazione e sviluppo, successione.

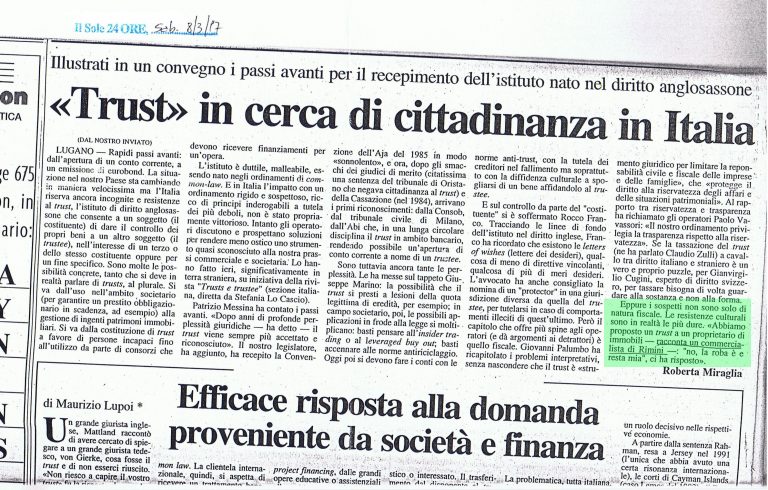

Più recentemente (si fa per dire), 15 anni fa, durante i lavori di uno dei primi convegni sul trust per l’Italia, per la cui novità ed importanza le testate giornalistiche mandarono propri inviati, si ebbe modo di esternare “il limite dei limiti” del trust: la resistenza culturale di ambire a rimanere il formale intestatario dei beni (“la roba”).

Negli ultimi anni il trust è stato definitivamente “sdoganato”[8] sia a livello legislativo che fiscale ed anche sul piano giurisprudenziale (tale che se ne avvalgono i giudici delegati ai fallimenti ed alle altre procedure concorsuali per regolamentare, tra l’altro, la materiale e sicura esecuzione di piani economici di liquidazioni, ripartizioni, ristrutturazioni).

Infatti, l’ultima barriera, quella culturale, relativa alla necessità di mantenere l’intestazione dei beni (l’ossessione del possesso della “roba” da parte di Mazzarò) sembra essersi come volatilizzata od addirittura venire talvolta aborrita anche grazie all’opera “meritoria” dell’Agenzia delle entrate e, soprattutto, di Equitalia.

Infatti, oggi mille possono essere le ragioni di “togliersi di dosso” i beni del proprio patrimonio, quel patrimonio che costituisce l’orgoglioso risultato delle proprie fatiche e del proprio ingegno. Senza, ovviamente, dispersione di valore ma, anzi, con l’obiettivo di seriamente valorizzare (all’interno degli obiettivi del trust) quanto fa parte del patrimonio.

Al limite verrà “solamente” seguito il comportamento di Mario Draghi, che nel momento in cui è tornato nel ruolo di “civil servant”, e all’indomani della sua nuova nomina a Governatore di Banca d’Italia, ha costituito un blind trust e, chissà, lui a sua voltà non si è limitato che a seguire l’indirizzo di altri, tra cui i Rockefeller, che allocarono l’intero loro patrimonio in più di un trust.

Il Trust in Italia

L’istituto del Trust è entrato di pieno diritto in Italia in quanto l’Istituto è stato recepito nel nostro ordinamento in seguito alla ratifica avvenuta con la Legge 16 ottobre 1989 n. 364 in vigore dal 1° gennaio 1992 della Convenzione de L’Aja del 1° luglio 1985.

La presente trattazione fa riferimento al tipo di trust denominato “trust interni”, ovvero quei trust che hanno un solo necessario elemento di estraneità rispetto all’ordinamento italiano: la legge (straniera) dalla quale sono regolati. Ogni altro elemento, a partire dalla lingua dell’atto, il soggetto disponente (Settlor o Grantor [6]), il luogo dove sono i beni o la gestione degli stessi, il fiduciario (trustee), i beneficiari (eventuali, non obbligatori), il guardiano (o garante o tutore o Protector) sono, o possono essere, italiani.

Nonostante ciò[9], la cosciente applicazione di questo strumento è potuta avvenire con la consapevolezza del caso solo recentissimamente, sia dal punto di vista dell’attuazione giurisprudenziale che, soprattutto, dal punto di vista dell’inquadramento ma anche imposizione fiscale da parte dell’Agenzia delle Entrate (e degli uffici territoriali) non tralasciando la prassi professionale (notai e dottori commercialisti):

- da un punto di vista giurisprudenziale, in quanto trattandosi generalmente di normative estere[10] generalmente di “common law”[11] o di convenzioni internazionali è stato ritenuto estremamente opportuno far decantare la giurisprudenza di modo che si possa considerare tale norma affidabile non solo da un punto di vista legislativo, ma anche applicativo (cosa che accade con le sentenze dei tribunali);

- da un punto di vista fiscale e di prassi, tramite:

- l’inquadramento fiscale dell’istituto del trust attraverso l’introduzione dello stesso nel Testo unico delle imposte dirette, nelle norme sull’Accertamento fiscale e (nelle quali il trust entra, tra gli altri, quale autonomo soggetto passivo d’imposta);

- il recepimento dell’istituto stesso da parte dell’Agenzia delle entrate (nazionale) e delle Direzioni Regionali nelle proprie circolari e risoluzioni (Piemonte, Emilia Romagna, Sicilia, ad esempio);

- il recepimento dell’Istituto da parte dei Conservatori dei Registri Immobiliari (ora “Uffici del Territorio”) con “appena” sette anni di ritardo;

- il recepimento dell’Istituto da parte dell’ACI, del “PRA” – Pubblico Registro Automobilistico e delle Motorizzazioni civili, relativamente all’iscrizione di beni mobili registrati;

- l’adesione professionale del Consiglio Nazionale del Notariato per mezzo di quattro appositi studi;

- l’adesione professionale del Consiglio Nazionale dei Dottori Commercialisti ed Esperti Contabili per mezzo di cinque appositi studi.

Si può dire che ora, solo ora, il cerchio si può dichiarare “chiuso” per poter affermare che il trust ha una vita propria, una regolamentazione chiara ed affidabile (per quanto “chiara” ed “affidabile” possa in Italia essere rispettivamente considerata una legge fiscale ed anche affidabile il fisco) e il cittadino italiano può sapere anticipatamente come regolarsi allorchè prescelga il trust per le finalità che intende perseguire.

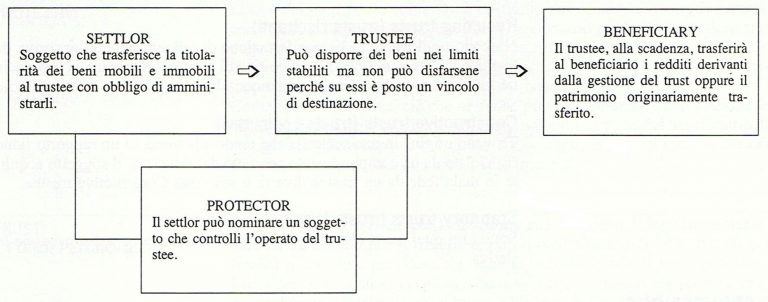

Questi aspetti giuridici e di pratica professionale aprono l’Istituto del trust ad applicazioni sempre crescenti ed estremamente attrattive. La ragione di questo interesse risiede nella considerazione che tale strumento è estremamente versatile e vocato per una efficiente pianificazione e gestione in una pluralità di occasioni e per una vastissima area interessi[12]: i trust permettono ad un soggetto (detto disponente-settlor o grantor [6])

– di affidare la proprietà e la gestione di un dato bene o patrimonio ad un dato altro soggetto (detto trustee o fiduciario)

– perchè, nell’interesse prestabilito (di coloro che o cosa il settlor indica come suoi beneficiari (beneficiary), il fiduciario-trustee ne faccia un determinato utilizzo[13]

– con l’eventuale sorveglianza e/o subordinatamente all’autorizzazione, e/o concorrendo alle scelte col fiduciario-trustee, da parte del guardiano-protector (o tutore o garante).

Segregazione

Una caratteristica fondamentale del trust è la segregazione: il trust consente di frapporre più barriere per separare i patrimoni dagli intestatari e perseguire le finalità dichiarate nell’atto di fondazione:

1° barriera: separa / toglie ufficialmente i beni dal disponente pur essendo quei beni asserviti alle finalità che questo vuole perseguire dichiarandole nell’atto di fondazione del trust;

2° barriera: le intestazione di beni e diritti sul trustee, conseguenti alla fondazione del trust, formano un patrimonio separato (quello inerente al trust, appunto) rispetto a quello del trustee stesso (in modo che le eventuali sorti negative di questo non si riverberino inevitabilmente sui beni del trust).

Tale seconda barriera non sarebbe ottenibile senza la costituzione della figura del fiduciario-trustee per mezzo del trust, in quanto è tradizionalmente esistente nell’ordinamento italiano la fusione dei patrimoni intestati in capo allo stesso soggetto.

La segregazione comporta, quindi, la protezione dei beni non solo nei confronti del fiduciario-trustee, ma anche di quelli del disponente-settlor che dei beneficiari.

Lo schema

All’interno del seguente schema:

è possibile definire i trust “strutture aperte”: nessuna camicia di forza tipica del nostro ordinamento di “civil law” (si pensi al codice civile e, specificamente, il diritto societario), nelle quali ciascuno stabilisce:

– il contenuto e l’ambito di operatività (esterna ed interna),

– i poteri ed i controlli dei soggetti (disponente-settlor, trustee-fiduciario, protector-guardiano, beneficiario-beneficiary),

– il funzionamento ed i meccanismi di operatività (dei soggetti di cui sopra),

– il tipo di rendicontazione (nulla di predefinito, solo pragmatismo e efficacia),

– ed ogni cosa “cucita” addosso per l’esigenza od opportunità,

che desidera, col solo obbligo di rispettare i principi di base, che sono pochi e chiari: non contrarietà a norme di ordine pubblico o inderogabili[14].

Il disponente-settlor può anche non individuare (subito) nominativamente i beneficiari e limitarsi a dettare regole per la loro individuazione (anche post mortem) e indicare i soggetti che dovranno effettuare la nomina

È tale motivo che s’intende il trust come qualcosa di soggettivamente (oltre che oggettivamente) evoluto, portato a compimento “taylored made”…

Cosa segregare in Trust

Beni o diritti, ovvero beni materiali, beni immateriali (es. brevetti, licenze, diritti d’autore), beni immobili, beni mobili (es. dipinti, antiquariato, valori mobiliari, preziosi), valori mobiliari (es. azioni, obbligazioni, fondi, etf, partecipazioni al capitale di società, ecc.), diritti di credito, ecc. .

Finalità del Trust

Gli innumerevoli casi concreti della vita suggeriscono di invidiare i desideri, le volontà, le necessità che possono essere esauditi per il tramite del trust:

– dalla necessità di un assicurare assistenza, cura istruzione e svago di un figlio (magari disabile) da parte di un genitore anziano o la volontà di assicurare il finanziamento costante di opere meritevoli,

– al trasferimento, garanzia, segregazione, gestione dei beni e/o diritti accennati in precedenza.

Tipi di Trust

Il trust può essere fisso o discrezionale, revocabile/irrevocabile.

Nel trust fisso i beneficiari sono stabiliti in modo tassativo nell’atto di fondazione-“Deed of trust” (o “Declaration trust”) mentre nel trust discrezionale il trustee[15] (eventualmente col concorso del guardiano-protector) può modificare a sua discrezione la rosa dei beneficiari ed anche i benefici.

Contrapposto al trust irrevocabile (che costituisce la maggioranza dei casi), quello revocabile può[16] essere annullato ancor prima della scadenza.

Trust di interesse familiare e/o di interesse imprenditoriale o finanziario.

I trust di carattere familiare si prefiggono di assistere soggetti deboli o di preordinare una successione ereditaria, che sono i più frequenti.

I trust di interesse imprenditoriale o finanziario, la tipologia è più varia: garanzia di un prestito obbligazionario, investimenti compiuti da più soggetti, patti di sindacato e così via. Al confine fra le due categorie sono i trust per assicurare l’integrità del controllo di un gruppo societario nonostante le vicende che possano toccare i singoli.

Trust liberale e trust commerciale

Si può distinguere tra trust liberale, finalizzato ad esigenze personali o familiari del disponente-settlor, e trust commerciale, vale a dire il trust utilizzabile per risolvere problematiche imprenditoriali.

Per trust revocabile si intende il trust che il disponente può far cessare a sua discrezione: questo trust non è riconosciuto dal fisco in quanto si tratta in pratica di un semplice mandato ad amministrare (e quindi per questa ragione che occorre evitare di costruire un trust con clausole dalle quali, direttamente o indirettamente, se ne possa desumere la revocabilità).

Trust di scopo e trust con beneficiari

Ci si richiama al trust “di scopo” quando ci si riferisce a un trust senza beneficiari perchè funzionale al perseguimento di un determinato fine (si pensi a un trust istituito per garantire il deposito del prezzo di una compravendita).

Quanto al trust “con beneficiario”, si può trattare di “beneficiari del reddito”, cui sono destinate le utilità dei beni del trust, oppure di “beneficiari del patrimonio” o “beneficiari finali”, e cioè dei beni che verranno devoluti al termine del trust.

Trust fisso e trust discrezionale

Se l’individuazione dei beneficiari è effettuata dal disponente-settlor nell’atto istitutivo si parla di trust fisso (“fixed trust”), mentre, nel trust discrezionale il disponente-settlor si riserva la facoltà di nominare i beneficiari in un momento successivo oppure egli ne rimette la nomina al fiduciario-trustee o al guardiano-protector.

Trust con beneficiario/i dichiarato/i o non dichiarato.

Il beneficiario dichiarato è il soggetto che risulti titolare del diritto di pretendere dal fiduciario-trustee l’assegnazione di quella parte di reddito che gli viene imputata per trasparenza»

Trust trasparente od opaco.

Nel caso in cui il trust preveda che, durante la vigenza dello stesso, i redditi conseguiti dai beni in trust o per effetto dell’attività del fiduciario-trustee, siano destinati immediatamente ad essere percepiti da coloro che il disponente-settlor abbia designato come “beneficiari del reddito del trust”, la legge fiscale precisa che si ha in tal caso un trust cosiddetto “trasparente”: i redditi vengono tassati sul percipiente[17].

Il trust “opaco” (nulla di “illecito”, nel senso che non distribuisce i redditi, come il trust di accumulo, ad esempio) ha il funzionamento di una società: paga le imposte del 27,5% -ora 24%- sui redditi (o la tassazione sostitutiva delle rendite finanziarie attualmente del 20% -ora 26%- sui guadagni) ed accantona il netto dalle imposte.

Trust di accumulazione e di godimento

Nel trust di accumulazione i frutti dei beni in trust sono di regola utilizzati per il perseguimento dello scopo del trust ma spesso, specie nei trust di natura familiare, vengono previste clausole che dispongono l’accumulazione del reddito o di una parte di esso, per un certo periodo o fino a quando un beneficiario non raggiunga una certa età.

Nel caso di godimento il fiduciario-trustee dispone delle sostanze del trust sulla base delle indicazioni del disponente-settlor.

Cautele sul Trust

Il trust offre uno schermo ed efficacemente consente la protezione del proprio patrimonio a patto che quanto ivi regolamentato sia legittimo sotto i seguenti profili:

– non contrarietà a norme imperative (norme sulla successione ereditaria, ad esempio) e di ordine pubblico;

– il conferimento in trust non sia artatamente effettuata per eludere conosciute pretese di creditori, i quali possono promuovere la cd. “azione revocatoria”[18] (fallimentare per gli atti compiuti nell’anno anteriore alla dichiarazione di fallimento, ordinaria per gli atti compiuti nel quinquennio precedente),

Il disponente-settlor inoltre potrebbe vedersi contestato il reato di “sottrazione fraudolenta al pagamento delle imposte (ai sensi dell’Art. 11 del D.Lgs. 74/2000) se venisse giudicata -il conferimento di beni e/o diritti in trust- sottrazione a conosciute pretese del fisco.

Trascorso il periodo di possibilità “contestazione” degli addebiti (il cd. “termine”), il trust diventa inattaccabile.

Aspetti fiscali del Trust

È tutt’altro che inopportuno che il fisco solamente qualche anno fa si sia occupato di trust, nel senso che -non augurandosi di certo la tassazione in questo Paese- è bene che la controparte fiscale abbia stabilito con norme certe[19] la pretesa tributaria. È noto, infatti, che solo da qualche anno il Testo unico sulle imposte sui redditi e le norme sull’Accertamento fiscale hanno incorporato il trust nell’ordinamento e precedentemente la tassazione incontrava interpretazioni più o meno “disinvolte” da parte degli uffici territoriali della Agenzia delle entrate.

Innanzitutto occorre segnalare che il trust non ha una tassazione penalizzante rispetto alla fruizione dei redditi sotto altra veste.

Imposte sui redditi

L’Art. 73 del testo unico delle imposte sui redditi (Tuir) considera il trust come un vero e proprio “soggetto” (come se, in altri termini, si trattasse di una società o di un altro ente), con la conseguenza che il trust è qualificato come soggetto passivo rispetto all’applicazione dell’imposta sul reddito delle società (Ires) attualmente pari al 27,5%. E ciò anche se formalmente i beni sono intestati al trustee, ma appunto isolati dai restanti beni che gli appartengono e che con il trust non hanno attinenza.

Di conseguenza ha un “bilancio” ed una dichiarazione dei redditi. Ha codice fiscale e deve richiedere la partita iva qualora eserciti un’attività commerciale (caso poco frequente ma possibile).

Il meccanismo di tassazione si differenzia a seconda che il trust sia “trasparente” o opaco od un mix di entrambe le caratteristiche.

Nel caso trust trasparente i redditi conseguiti dal trust sono destinati immediatamente ad essere percepiti da coloro che il disponente-settlor abbia designato come “beneficiari del reddito del trust”: in tal caso, come già rilevato, i redditi vengono tassati sul beneficiario percipiente[20]. I redditi che abbiano scontato una tassazione a titolo d’imposta o di imposta sostitutiva (come accade per la gran parte di quelli di natura finanziaria) in capo al trust, il reddito imputato al beneficiario non concorre alla formazione della sua base imponibile[21].

Il trust “opaco”[22] subisce il medesimo funzionamento di una società: i redditi del trust vengono direttamente attribuiti e tassati in capo al trust medesimo ; paga le imposte del 27,5% sui redditi (o la tassazione sostitutiva delle rendite finanziarie attualmente del 20% sui guadagni) ed accantona il netto dalle imposte.

Nel caso concreto può anche sussistere una combinazione tra situazioni in cui il trust sia in parte opaco e in parte trasparente.

Nel caso in cui una parte del reddito prodotto da un trust sia accantonata a capitale (“trust di accumulo”) e l’altra parte sia attribuita ai beneficiari:

– il reddito accantonato sarà tassato in capo al trust;

– il reddito attribuito ai beneficiari, qualora ne ricorrano i presupposti, sarà imputato ai beneficiari.

Imposte sui trasferimenti

L’Agenzia delle entrate, con sua Circ. n. 48/E del 6.8.2007, nel concepire il trust un “nuovo” soggetto, o soggetto autonomo dal disponente-settlor, stabilisce che il conferimento dei beni o diritti nel trust (ovvero l’atto o gli atti con cui il trust viene dotato di patrimonio) è soggetto a tassazione con le regole proprie della imposta di donazione.

Assume anche che non è soggetta ad alcun prelievo (perché assorbita nella predetta tassazione “iniziale”) l’attribuzione dei beni che il fiduciario-trustee effettui a favore dei beneficiari del trust (alla morte del disponente-settlor o nei casi da lui previsti, ad esempio).

Tale tassazione immediata dell’atto di dotazione è apparsa però una forzatura in diverse Commissioni tributarie italiane, che stabiliscono che l’atto di conferimento dei beni in trust deve essere effettuato in forma scritta (come prevede la Convenzione de L’Aja del 1985) e pagano l’imposta fissa di 168 euro, in quanto il presupposto dell’imposta di donazione è l’arricchimento del beneficiario, che si realizzerà veramente se e nel momento in cui il fiduciario-trustee effettuerà attribuzioni in suo favore.

Al di là del momento in cui tassare (subito o -si ipotizza- dopo numerosi anni), la misura dell’imposta di donazione dipende dal gradi di parentela o affinità: dal 4%, 6%, all’8%[23] (con la franchigia massima di esenzione per 1 milione[24] per ogni beneficiario).

Da una parte le aliquote, ma su quale base?

Vi sono casi in cui si hanno notevoli vantaggi: ad esempio, gli immobili (a meno che si tratti di aree edificabili) sono tassati sulla base del loro valore catastale (al quale peraltro occorre applicare, oltre che l’imposta di donazione, anche le imposte ipotecaria e catastale, complessivamente dovute con l’aliquota del 3 per cento) mentre per le partecipazioni in qualsiasi tipo di società si utilizza il valore del patrimonio netto contabile della società cui esse si riferiscono.

Gli altri beni vanno considerati invece al loro valore corrente: questa ipotesi si ha quanto il trust concerne ad esempio denaro, quote di fondi comuni di investimento o altri strumenti finanziari diversi dalle partecipazioni in società, polizze assicurative, gioielli, diamanti, lingotti d’oro.

Considerazioni finali

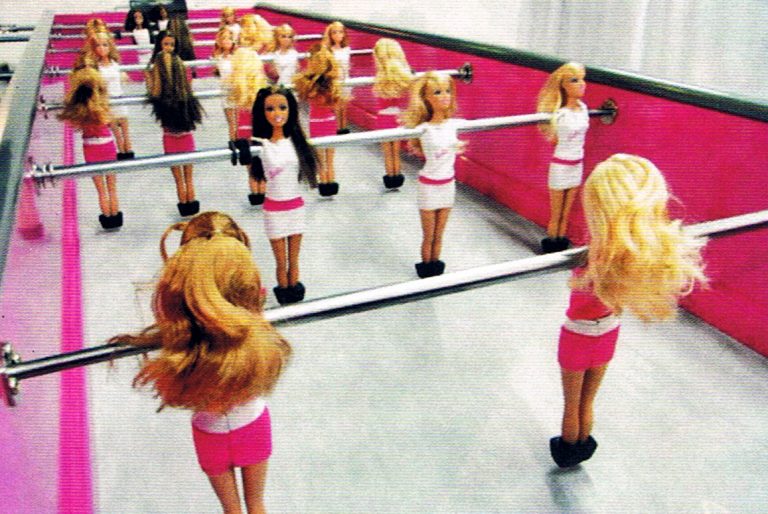

Gli autori concepiscono il patrimonio individuale o familiare qualcosa di troppo importante per essere giocato al bigliardino di qualsiasi improvvisato.

Una pianificazione giuridico affidabile si tiene distante da soluzioni ammiccanti offerte da patologici e procaci consulenti normalmente stabiliti o con il pensiero in luoghi turisticamente appetibili.

È consigliabile il trust, si ribadisce, quando il disponente-settlor condivide e vuole fare proprial’idea dello “use” che fu alla base del trust stesso da strutturarsi per le finalità più nobili e/o pratiche possibili rifuggendo dalla ricerca di escamotages strani ed oggi impossibili, quali, si ribadisce, la ricerca di

– esclusivi obiettivi di pianificazione fiscale;

– soluzioni contrarie a norme imperative (legge successoria e/o di ordine pubblico);

– vantaggi finanziari per il sol fatto stesso dell’utilizzazione dell’Istituto (anche se la soluzione rende più facile operare su mercati internazionali),

ma per poter creare il proprio “fortino” per mettere al sicuro il proprio passato ma anche… il futuro proprio e dei propri cari.

La nostra attenzione deve andare verso… la protezione (innanzitutto) e gestione del patrimonio personale (“asset protection trust”)

Il contesto che stiamo vivendo ci dà segnali evidenti di acutizzazione del rischio di dispersione dei frutti del lavoro e del risparmio.

L’instabilità del sistema economico[25] nonché dei mercati finanziari ed immobiliare, non tralasciando la sempre maggiore voracità tributaria da parte dello stato[26], impongono di valutare la possibilità di “scindere” dalla personale titolarità il patrimonio necessario da quello da destinare a finalità di accumulo, di rendita, di consumo a… quello che vi pare.

Conclusione

Un cliente si affacciò manifestando una considerazione importante, anzi vitale: non è la “proprietà ufficiale” di un bene, una utilità, un patrimonio che fa ricco il proprietario bensì l’uso, ovvero il beneficiario delle utilità del bene, che traducono esserne il proprietario. Ovvero: posso essere, pagando, il proprietario del più bel panfilo del mondo, ma poi -a parte poterlo pomposamente dire agli altri- se lo utilizzo per soli 15 giorni di un anno rispetto ai 365 giorni custodia da parte del mio dipendente (da me pagato), chi è il “vero” beneficiario di quel bene, il proprietario?

Ovvero, detto più “terra terra”, importa l’intestazione o l’utilizzo e/o il diritto di utilizzo di quel bene? Da qui, quindi, la valutazione di una strategia cautelativa e conservativa che separi l’intestazione del diritto di proprietà dall’effettivo centro di interessi del diritto stesso (mediante il fiduciario-trustee) che “gestisce” l’intestazione del bene e lo amministra per il tempo e per lo scopo indicati dal disponente-settlor (ex proprietario).

Ecco: la possibilità nel trust di scindere la proprietà (per la quale oggi vi sono parecchie insidie) dal beneficio economico (il diritto di godere delle fatiche effettuate) non pone limiti al suo utilizzo per la risoluzione di tematiche giuridiche ed economiche alle quali si può dare una risposta, personalizzata.

NOTE:

[1] Che si prefiggono di attuare una segregazione di beni non dissimile a quella propria del trust, quali il fondo patrimoniale (Art. 167 del codice civile), l’eredità beneficiata (Art. 484 e seguenti del codice civile), la separatio bonorum (Art. 512 del codice civile), i fondi comuni di investimento mobiliare (D.Lgs. n. 58/1998), i patrimoni con vincolo di destinazione (Art. 2645 ter del codice civile), i patrimoni destinati ad uno specifico affare (Art. 2447 bis e seguenti del codice civile).

[2] Presuppone l’esistenza di un matrimonio (inservibile per vedovi o celibi) e dura al durare del matrimonio (cessa quindi per divorzio o morte di un coniuge), è utilizzabile per soli beni immobili, mobili registrati e titoli di credito (non per altre tipologie di investimento, tra cui gli strumenti finanziari) e in presenza di figli minori… è il giudice tutelare che decide, coi suoi tempi).

[3] Ciò in quanto, e come meglio nel seguito della trattazione, il trust è stato espressamente riconosciuto nell’ordinamento giuridico italiano, stante la suddetta legge n. 364/89, che ha ratificato e reso esecutiva la Convenzione de L’Aja del 1985.

[4] La probabile origine etimologica risiede nel vocabolo scandinavo “traust” (forte), e si traduce con confiance (francese), confianza (spagnolo) e Vertrauen (tedesco).

[5] Lo “use” è un istituto che non ha a che fare col diritto reale di “uso” previsto dall’ordinamento italiano ma è ricavato dall’espressione “to use of” (derivante dall’espressione latina “opus”, che significa “a beneficio di”) in base al quale il sovrano o il ricco feudatario concedeva un diritto, magari un diritto di proprietà, in favore di un soggetto il quale doveva in qualche modo ricambiare con dei favori (come il nostro negozio fiduciario).

[6] termine usato negli Stati Uniti.

[7] meglio infra.

[8] In effetti, nei paesi di “civil law” come il nostro (di stampo romanistico, basato su leggi e norme) la presenza di tale istituto è stata ostacolata dalla differente concezione del diritto di proprietà: il contenuto del nostro concetto di proprietà non è compatibile con quel complesso di posizioni soggettive che fanno capo sia al fiduciario-trustee che al beneficiario-beneficiary e di quella flessibilità e capacità di adattamento alle singole esigenze del caso concreto cui invece il trust risponde a perfezione.

sistema giuridico del mondo anglosassone basato principalmente sui precedenti giurisprudenziali più che sulle leggi (diritto su base casistica” che forza la mano del giudice il quale non ha i poteri di interpretazione e adattamento alla legge al caso concreto), da contrapporre a quello di “civil law”, di stampo romanistico, basato su leggi e norme, adottato dall’Italia, dai paesi dell’Europa continentale ed in genere nel mondo.

[9] nel senso che, se l’Italia con la convenzione dell’Aja si è vincolata a “riconoscere” trusts i cui elementi importanti (i soggetti, i beni, eccetera) siano connessi a Stati che disciplinano legislativamente o comunque il trust, non era scontato che un trust istituito in Italia, da e con soggetti italiani e riguardante beni “italiani” fosse altrettanto riconoscibile.

[10] Le leggi a cui si fa generalmente riferimento sono quelle degli stati (o governatorati) delle Bahamas, British Virgin Islands, Cayman Islands, Cook Islands, Inghilterra e Galles, Guernsey, Jersey (Channel Islands), Liechtenstein, Lussemburgo, Malta, San Marino, Spagna, Uruguay.

[11] sistema giuridico del mondo anglosassone basato principalmente sui precedenti giurisprudenziali più che sulle leggi (diritto “su base casistica” che forza la mano del giudice il quale non ha i poteri di interpretazione e adattamento alla legge al caso concreto), da contrapporre a quello di “civil law” adottato dall’Italia, dai paesi dell’Europa continentale ed in genere nel mondo.

[12] tutti quelli non contrari a norme imperative o inderogabili, quindi degni di validità e tutela

[13] il fiduciario-trustee è tenuto ad amministrare i beni e diritti secondo la il secondo quanto indicato nell’atto di fondazione-“Deed of trust” (o “Declaration trust”) ed anche, pur non essendo strettamente giuridicamente obbligatorio, secondo la “letter of wishes” del disponente-settlor (anche se di fatto nella prassi viene scrupolosamente osservata, pena l’estromissione da parte del guardiano-protector).

[14] i trust “non funzionano”, si ribadisce, per regolare esclusivamente successioni ereditarie diversamente da quanto previsto dal codice civile (regolamentare la “legittima” diversamente da quanto prescritto dalla legge), per esempio (cosa, peraltro, che non si ritiene affatto inopportuna, comunque; si pensi solo alla regolamentazione della cd. “quota disponibile”)).

[15] eventualmente in base a determinate condizioni ed al verificarsi di certi eventi.

[16] evidentemente, dalla parola stessa.

[17] questi redditi “imputati” ai beneficiari (perciò tassati in capo ad essi indipendentemente dall’effettiva percezione nell’anno di maturazione) hanno la natura di “redditi di capitale“.

[18] azione che il creditore può promuovere per far dichiarare inefficaci gli atti di disposizione del patrimonio con i quali il debitore rechi pregiudizio alle sue ragioni, quando il debitore abbia compiuto gli atti in questione conoscendo il pregiudizio che con ciò avrebbe arrecato alle ragioni del creditore o, trattandosi di atto anteriore al sorgere del credito, l’atto fosse dolosamente preordinato al fine di pregiudicarne il soddisfacimento .Si traduce in una richiesta al giudice di annullare quell’atto per rimettere il patrimonio in capo al disponente-settlor ed iniziare l’esecuzione nei suoi confronti.

[19] per quello che “certo”, in questo Paese, si possa considerare la norma, soprattutto quella fiscale.

[20] questi redditi “imputati” ai beneficiari (perciò tassati in capo ad essi indipendentemente dall’effettiva percezione nell’anno di maturazione) hanno la natura di “redditi di capitale“.

[21] detto in altra maniera: con un dossier titoli la banca applica il regime amministrato o gestito e gli utili sono netti sia per il trust (che paga l’imposta sostitutiva) che per il beneficiario (per il quale, a quel punto, sono “esenti”).

[22] quel trust che non prevede l’individuazione di beneficiari del reddito, come noto.

[23] il trust che, per sua natura, non ha specifici beneficiari (il cosiddetto “trust di scopo” ad esempio quello istituito genericamente a favore dei creditori del disponente o di un altro soggetto, quale una società, dal medesimo indicato) soggiace secondo l’Agenzia delle entrate all’aliquota dell’ 8% in quanto pretende di applicare le regole della imposta di donazione dovuta per le donazioni tra soggetti che non hanno alcun rapporto di familiarità.

[24] un soggetto beneficiario portatore di grave handicap è attribuita una franchigia di euro 1,5 milioni.

[25] con il conseguente moltiplicarsi delle responsabilità e dei rischi imprenditoriali e professionali: in tal caso trust quale mezzo di protezione del patrimonio personale rispetto all’eventualità che i creditori possano rivolgere le loro pretese sui beni del debitore: non solo i beni “professionali” o aziendali, ma anche quelli di stretto utilizzo personale, come la casa di abitazione o la casa di vacanza.

[26] come non dover considerare che il premier tecnico Prof. Monti Mario ha assunto quale consulente il politico Prof. Amato Giuliano, quello del 6 per mille in una notte?